Проблемы автострахования в россии

Итоги 2020 года на страховом рынке и прогноз на 2021-й: успешная адаптация Поделиться Facebook -> Twitter -> Youtube -> Telegram -> Facebook Twitter VK Youtube -> Telegram ->

Итоги 2020 года на страховом рынке и прогноз на 2021-й: успешная адаптация

Ольга Любарская,

старший директор, страховые и инвестиционные рейтинги

Алексей Янин,

управляющий директор, страховые и инвестиционные рейтинги

Несмотря на трудности и ограничения, страховой рынок быстро адаптировался к новым реалиям, превзойдя результаты 2019 года. В случае отсутствия внешних шоков и резких регулятивных изменений страховой рынок за 2021 год по базовому сценарию вырастет на 8–9 %, до 1,67–1,68 трлн рублей. Ключевыми рисками для компаний в текущем году станут рост убыточности и снижение инвестиционных доходов. Страховщиков жизни ожидают более существенные перемены – адаптация к новым условиям осуществления ИСЖ и НСЖ. При этом страхование жизни на фоне активного развития продуктов НСЖ вырастет на 25 %, до 540 млрд рублей по базовому прогнозу агентства «Эксперт РА». Фактором неопределенности по-прежнему остаются развитие ситуации с коронавирусом и темпы восстановления мировой экономики.

Какие два кризисных сценария рассматриваются

При позитивном сценарии «Эксперт РА» предполагает, что карантин быстро закончится, а шок для экономики будет краткосрочным — восстановление начнется уже во втором квартале этого года. Но даже при таком развитии событий премии страховщиков в 2020 году сократятся на 17% в годовом выражении, до 1,22 трлн руб. На рынок повлияет снижение объемов кредитования — в условиях карантина клиенты реже ходят в офисы банков, которые являются для страховщиков основным каналом продвижения некоторых продуктов. Аналитики также ожидают ухудшения платежеспособного спроса: и граждане, и банки начнут экономить на текущих расходах.

При развитии этого сценария самым уязвимым сегментом окажется страхование от несчастных случаев и болезней — взносы по нему упадут на 25%. Еще на 20% снизятся премии в добровольном медицинском страховании, страховании имущества физлиц и страховании жизни.

Страховщики также недосчитаются сборов от необязательного автокаско — сегмент потеряет 15%, считают в «Эксперт РА». А по ОСАГО объем премий стабилизируется на уровне 2019 года — 215 млрд руб.

При негативном сценарии пандемия COVID-19 окажется затяжной, а российский страховой рынок откатится к уровню пятилетней давности, утверждается в обзоре. По итогам 2020 года объем взносов упадет более чем на четверть (-27%) и едва превысит 1 трлн руб. Аналитики не исключают резкого сокращения премий: на 40% по страхованию жизни, на 35% — по страхованию от несчастных случаев и болезней, до 30% — по ДМС и страхованию имущества физических лиц. Сегмент автокаско упадет на 25%, а объем премий по ОСАГО существенно не снизится «из-за обязательности этого вида». Негативный сценарий предполагает, что восстановление страхового рынка начнется не раньше конца этого — начала следующего года.

Расчеты «Эксперт РА» основаны на данных Банка России за последние 10 лет. Прогнозы насчет динамики страховых премий даны в номинальном выражении без учета инфляции. Оценить, какой из сценариев наиболее вероятен, пока невозможно, говорит управляющий директор по страховым и инвестиционным рейтингам «Эксперт РА» Алексей Янин: «Вероятность связана не с экономическими, а с эпидемиологическими факторами, которые мы предсказать не беремся».

Аналитик, однако, напоминает, что даже в 2019 году успехи страховых компаний были скромными. «Причин для того, чтобы страховой рынок не упал по итогам 2020 года, мы сейчас не видим», — резюмирует Янин.

Кем будут оцениваться водители

В конце августа на территории РФ начнет действовать новое законодательство по ОСАГО. Конечная цена полиса будет рассчитываться исходя из количества нарушений ПДД и нового страхового коэффициента, включающего многочисленные факторы, используемые страховыми фирмами для индивидуальной оценки клиентов. 24 августа каждый страховщик должен выложить на своем сайте списки всех учитываемых факторов. Отчеты позволят улучшить взаимодействие страхователя и потребителя.

Анализ проводился с использованием данных, собранных по всей России за последние 4 года. К полученным сведениям добавляются материалы о владельцах и машинах, которые ранее участвовали в авариях. Между всеми причинами устанавливаются следственные связи. Затем формируется скоринговый балл, определяющий оценку рискованности покупателя.

Сбор информации проводит маленькое телематическое приспособление, установленное в авто. Специальная IT-платформа дополняет полученные материалы внешними источниками и выдает оценку риска.

ОСАГО в 2021 году: главные изменения и стоимость

Не читайте перед обедом новости про реформы в автомобильном законодательстве – потеряете несколько часов, чтобы разобраться, какие законы приняли, какие обсуждают в первом чтении, а какие просто придумали для имиджа партии. При этом в информационном потоке проскакивают реальные изменения в законах для автовладельцев – например, второй год в России полным ходом идет очередная реформа системы ОСАГО. Matador.tech собрал достоверную полноценную информацию по ключевым изменениям ОСАГО в 2021 году.

Отметим, что законодательство в области «автогражданки» продолжает ужесточаться. Какие-то изменения сделают жизнь автолюбителей удобнее – прежде всего, за счет новых технологий, а иные наверняка ударят по кошельку. Но для отдельных водителей ОСАГО может и подешеветь. Узнайте, к какой группе страхователей относитесь вы.

Основные изменения в ОСАГО-2021

Крупные изменения в ОСАГО готовились с середины прошлого года, когда в законодательство об обязательном автостраховании был внесён пакет поправок. Из-за эпидемии коронавируса их реализацию отложили, и теперь – в 2021-м году – они вступят в силу. Причем к ним присоединится и ряд новых мер.

Главные изменения в ОСАГО-2021:

- Учет грубых нарушений ПДД при расчете стоимости ОСАГО.

- Повышение цены полиса для водителей и транспорта из «групп риска».

- Прием онлайн-заявок на компенсацию по страховому случаю.

- Отказ в выплате при непройденном техосмотре.

- Автоматическая фиксация автомобилей без страховки.

Учет грубых нарушений ПДД при расчете стоимости ОСАГО

Главное изменение, которое произойдет в 2021 году, заключается в том, что снова поменяются коэффициенты ОСАГО. Теперь при расчете стоимости полиса страховые компании будут учитывать наличие у водителя грубых нарушений ПДД.

Раньше для того чтобы рассчитать стоимость полиса, страховщики принимали во внимание стаж, возраст водителя и наличие произошедших по его вине ДТП. С этого года в калькулятор включат надбавку для злостных нарушителей — тех, кто в предыдущий страховой период серьезно нарушал правила.

Данная поправка принята специально для лихачей, пренебрегающих безопасностью на дороге. Поэтому повышенная ставка вводится только за самые грубые нарушения: проезд на красный свет, выезд на встречку, превышение скорости более чем на 60 км/ч .

Чтобы водитель считался лихачом, нарушения должны быть неоднократными. Более того, в зачет пойдут только такие факты, которые были зафиксированы непосредственно сотрудником ДПС. Информацию с дорожных камер учитывать не будут.

При расчете стоимости каждого конкретного полиса страховщики смогут получать сведения о «благонадежности» водителей из соответствующей базы ГИБДД. Правда, процедура еще не отлажена.

Российский союз автостраховщиков объявил, что базовая ставка ОСАГО в 2021 году не изменится. Так называемый «коридор» для рядовых автомобилистов остался прежним (от 2500 до 5500 рублей).

Повышение цены полиса для водителей и транспорта из «групп риска»

Страховка ОСАГО в 2021-м году подорожает для отдельных групп автовладельцев, входящих в «зону риска». Причем производить оценку будут сами страховые компании — по своему усмотрению.

Поправки в закон о гражданском автостраховании позволяют страховщикам учитывать «иные факторы» при расчете базовой ставки. Эти факторы, по новому законодательству, должны «существенно» влиять на вероятность нанесения ущерба при эксплуатации транспортного средства.

Говоря простыми словами, страховка подорожает для тех водителей и таких машин, которые чаще попадают в ДТП и причиняют больше вреда. А ставка повышается для того, чтобы страховые компании не несли убытки при работе с такими клиентами.

Кого могут коснуться подобные изменения:

- юридических лиц, использующих автомобили с прицепом;

- владельцев грузовых машин, для управления которыми достаточно прав категории B;

- водителей, входящих в группу с более высокой аварийностью;

- собственников транспортных средств, часто участвующих в авариях.

Таким образом, подорожание будет точечным. Оно может коснуться владельцев автомобилей определенных марок и моделей. Вполне возможно, что некоторые водители, наоборот, получат «послабления».

По данным РСА, после введения изменений в 2021 средняя стоимость ОСАГО году выросла незначительно — с 5410 до 5440 рублей. И это несмотря на то, что автомобильные запчасти за год подорожали на 23%.

Прием онлайн-заявок на компенсацию по страховому случаю

В текущем году у водителей должна появиться возможность подавать заявку на компенсацию по ОСАГО онлайн — посредством специальной формы в интернете. Уже анонсирован запуск сервиса «Помощник ОСАГО», с помощью которого в страховую компанию можно будет отправлять фото и видео повреждений. Однако поправки еще находятся на рассмотрении.

Сегодня для того, чтобы оформить выплату по ОСАГО, водителю необходимо лично приезжать в страховую компанию либо высылать документы почтой. Это бывает не совсем удобно, требует дополнительных сил и времени.

Если поправки примут, оформление заявки будет происходить в электронном виде — на соответствующем сайте. Также онлайн-форма должна появиться на портале «Госуслуги». Чтобы подать заявление на выплату, достаточно будет ввести все данные и приложить подтверждения (фотографии и видео).

В РСА нововведение поддерживают, но предлагают доработать закон. Российский союз автостраховщиков против того, чтобы норма распространялась на случаи, когда в ДТП пострадали люди. Кроме того, у пострадавших автомобилей часто имеются скрытые повреждения — а значит сведений, предоставленных онлайн, может быть недостаточно. На этот случай у страховщика должно быть право дополнительно осмотреть автомобиль.

В доработанном виде изменение, скорее всего, вступит в силу в течение 2021 года.

Отказ в выплате при непройденном техосмотре

В марте 2021 г . меняются правила проведения техосмотра. Точнее, контроль над этой процедурой в России существенно ужесточается — что повлияет и на получение полисов ОСАГО.

С этого года техосмотр в нашей стране перестает быть формальностью. «Купить» его станет невозможно, а проходить придется обязательно в авторизованном сервисе, действующем под эгидой ГИБДД либо РСА. Процедура каждого осмотра отныне снимается на видеокамеру, а результаты вносятся в специальную государственную базу.

Только после прохождения такой процедуры водителю будет выдаваться диагностическая карта, без которой оформить полис ОСАГО не получится.

А главное: если у водителя, пострадавшего в ДТП, нет диагностической карты, страховщик вправе отказать (и, скорее всего, так и сделает) в компенсации ущерба.

Таким образом, «живой» техосмотр для ОСАГО с 2021 года станет необходимостью.

Автоматическая фиксация автомобилей без страховки

В этом году, по всей вероятности, дорожные камеры начнут автоматически выявлять автомобили без ОСАГО.

До настоящего времени проверить полис ОСАГО у водителя мог только инспектор ДПС. В ряде случаев отсутствие автостраховки выявляется уже после произошедшего ДТП. Однако еще в 2019 году власти провели эксперимент по автоматической фиксации «уклонистов» с помощью обычных камер. Он был признан успешным, но полноценное внедрение системы отложили из-за пандемии.

В 2021 году систему, наконец, запустят. Возможно, сперва это произойдет в ряде регионов, а затем будет масштабировано на всю страну.

Ожидается, что штраф за отсутствие полиса останется прежним — 800 рублей. При этом, нарушителей будут штрафовать каждый день (если они ежедневно попадают в зону действия камер) — но не чаще одного раза в сутки.

Впрочем, эксперты считают, что новая система останется бессильной против водителей-иностранцев, зарабатывающих извозом на территории России.

Добросовестным водителям бояться нечего

Все изменения, которые произойдут с системой ОСАГО в 2021 году, касаются, прежде всего, злостных нарушителей ПДД и уклоняющихся от исполнения закона об автогражданской ответственности. Для добропорядочного автомобилиста практически ничего не изменится, хотя и он может попасть в «группу риска» или столкнуться с очередями на техосмотре.

Отметим, в 2021 году можно купить ОСАГО на автомобиль через интернет без каких-либо хлопот. Для удобства на нашем сайте есть сервис онлайн-автосрахования, который позволяет не только приобрести полис не выходя из дома, но и сравнить тарифы и конечную стоимость у разных компаний.

Сколько будет стоить полис

Чтобы выяснить точную цену ОСАГО, водителю нужно заполнить бланк-заявление, в котором указывают основные показатели, влияющие на формирование стоимости. В дальнейшем сотрудник компании применяет коэффициенты, посредством которых рассчитывается необходимая сумма.

На окончательную цену влияют:

- Тарифы компании.

- Водительский стаж.

- Результаты технического осмотра.

- Возраст ТС.

- Регион, где зарегистрирован ТС.

Некоторыми СК также учитываются категория водителя и характер эксплуатации ТС. Страхование коммерческих автомобилей, в том числе такси и грузовиков, осуществляющих регулярные перевозки, стоит дороже, чем обычных машин. Снизить цену можно получив скидку, приняв участие в акциях компании или являясь постоянным клиентом.

Характеристика страхового рынка в РФ

Переход от плановой к рыночной экономике затронул все сферы деятельности. Не остался в стороне и страховой сектор. Его становление характеризовалось практически полным отсутствием опыта должного количества средств, чтобы можно было гарантированно выполнять взятые на себя создаваемыми компаниями обязательствами. Проблемы развития страхового рынка России усугублялись ситуацией, которая господствовала в стране в ставшие сегодня пресловутыми «лихими девяностыми», когда государство не могло обеспечить нормальную юридическую защиту создаваемым коммерческим предприятиям. Другим немаловажным фактором, который на многие годы вперед предопределил проблемы страхования в РФ, является менталитет граждан, совершенно не желающими отдавать деньги за события, которые могут случиться гипотетически, но скорее всего не настанут никогда.

Важно! Во многом проблемы страхового рынка России основаны недостаточным объемом информации, относительно порядка и правил сотрудничества сторон. Ее доведение зависит от степени активности компаний, а по сути, анонсируя свои услуги, они за свой счет делают рекламу конкурентам.

Бывало и лучше?

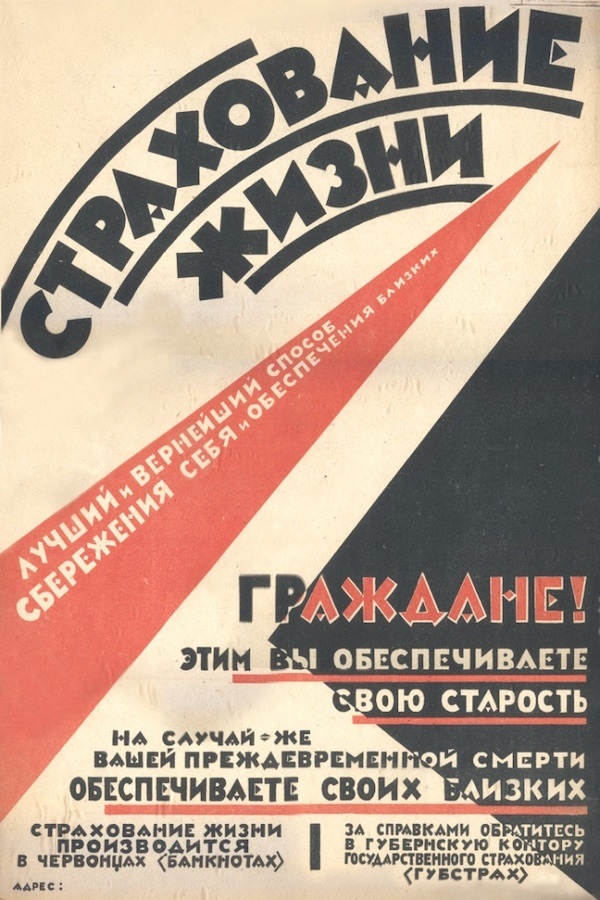

Страхование в России всегда переживало не лучшие времена. Сначала – императорская монополия, потом – политическая нестабильность и закрытость страны, недостаток опыта и странное регулирование – в общем, сфера страхования в России никогда не могла похвастаться большим успехом.

100 рублей страхового обеспечения, провозглашенные в начале страхового года, превращались в конце в рубль или даже в 10 копеек. Получая страховое вознаграждение после пожара, крестьянин с полным правом возмущался «Госстрахом».

Исключением, пожалуй, можно назвать только период советской власти: СССР активно внедрял услуги комсодов (комитеты содействия страхованию). Они страховали всех и вся, «соблазняя» чуть более доступными, чем раньше предложениями и знакомой пропагандой. В результате до 1941 года застраховать удалось 13 млн трудящихся, а в конце 80-х этот показатель достиг 80,5 млн человек.

Быстрый рост страхования снова затормозился в 90-е: экономические потрясения того времени практически полностью похоронили этот рынок в России. С тех пор страхование в нашей стране стало более управляемым и контролируемым процессом как со стороны государства, так и со стороны страховщиков. Тем не менее, культура страхования в России до сих пор не развилась, зато осталось неприятное чувство недоверия к таким компаниям.

Для россиян характерен короткий горизонт планирования, поэтому классические продукты страхования жизни пользуются заметно меньшим спросом, чем во многих других странах. Как говорится, мы привыкли надеяться на «авось». В определенной степени это диктуется несформированной культурой страхования в России, в отличии от других рынков, где существует устоявшаяся привычка людей активно использовать самые разные страховые продукты на протяжении жизни на фоне созданных государствами благоприятных финансовых и социальных условий.

Для сравнения, размер страховых премий в 2018 году в США (328,2 млн жителей) достиг 1 469 375 млн долларов против 440 648 млн долларов в Японии (126,5 млн жителей) и 23 593 млн долларов в России. В Норвегии, которая по численности уступает России (5,4 млн жителей против 144,5 млн жителей), размер страховой премии составил 21 077 млн доллар.

Почему страховая компания отказывает в страховании автомобиля

Многие владельцы авто сталкивались с ситуацией, когда страховщик под разными предлогами отказывался заключать с ним договор ОСАГО. Все причины для отказа можно условно разделить на две группы – законные и неправомерные. Если водителю отказывается в оформлении полиса под явно надуманным поводом, он вправе обращаться на данную организацию с жалобой в надзорные органы.

Наиболее частыми поводами для отказа являются:

- Ссылка не технические проблемы – отсутствие связи с базой РСА, сбои в компьютерной программе и т.д. Настоящая причина здесь обычно заключается в попытках фирмы оптимизировать расходы на выплату страховых компенсаций.

- Навязывание дополнительных платных услуг. Это считается прямым нарушением ФЗ №2300-1 «О защите потребительских прав», но некоторые фирмы сознательно идут на это.

- Недостаточное количество полисов. Такое случается, если филиал получает ограниченное число полисов из-за низких объёмов оборота.

- Отзыв у страховщика государственной лицензии. Без этого компания не вправе заключать сделки с клиентами.

- Предоставление клиентом неполного комплекта документации, либо поданные бумаги содержат некие ошибки и неточности.

Если собственник авто считает, что ему отказали в заключении договора незаконно, он может подать претензию на данную страховую фирму.

5 главных проблем страхования в России

Современная российская система страхования молода: она начала формироваться только в 1990-е годы, после отмены государственной монополии. Это одна из причин, по которым у отрасли страхования в нашей стране есть серьёзные проблемы. Сергей Катаргин считает, что любую проблему можно решить, и делится своими идеями.

Сергей Катаргин — генеральный директор компании «Независимые Страховые Консультанты» и основатель проекта «Онкострахование.рф»

У страховой отрасли в России много проблем, среди них выделим 5 основных: низкий уровень спроса на услуги, ограничение конкуренции, непрозрачность рынка, низкие стандарты деятельности и мошенничество. Расскажем подробнее о каждой проблеме и пути её решения.

1. Низкий уровень спроса на страховые услуги

В России нет культуры страхования, чаще всего жители обращаются к страховщикам только потому, что обязаны делать это. Без страхования жизни нельзя получить кредит в банке, за отсутствие полиса ОСАГО нарушители должны выплатить штраф, без страхования путешественника невозможно получить визу. Люди привыкли, что им навязывают страховку, и не воспринимают её как финансовую защиту. К тому же русские люди привыкли полагаться на «авось». Вместо того чтобы застраховать квартиру в новостройке от риска затопления, мы надеемся, что всё обойдётся. Но ведь всегда найдётся сосед, который решит сэкономить и самостоятельно поменять трубы в квартире.

Думаю, низкий уровень спроса на страхование вызван недоверием людей и низкой финансовой грамотностью населения. Если объяснять людям в статьях, рекламе, теле- и радиопередачах, как страхование защищает от возможных финансовых потерь, можно изменить ситуацию. Это долгий процесс, но я уверен: постепенно, год за годом, отношение россиян к страхованию поменяется в лучшую сторону.

2. Ограничение конкуренции

Конкуренция — это хорошо. Она подстёгивает бизнес, заставляет искать новые пути развития, ценить клиентов и сохранять высокий уровень качества товаров и услуг. К сожалению, на рынке страхования иногда конкуренция искусственно ограничивается. Например, если клиент взял ипотеку в банке, он может получить страховку только у компаний-партнёров. Аналогичная ситуация с медицинским страхованием: если пациент хочет наблюдаться в конкретной клинике, ему придётся выбирать полис всего у одной или нескольких страховых компаний, с которыми сотрудничает медучреждение. В маленьких населённых пунктах ситуация ещё сложнее, там выбор совсем небольшой.

Ограничение конкуренции может снять только государство или регулирующий орган. Если внести изменения в законодательство и более чётко регулировать конкуренцию на рынке, у страховых компаний будет больше возможностей для развития услуг.

3. Непрозрачность рынка

Пожалуй, только страховщики понимают, как устроен страховой рынок. Такая непрозрачность работы тоже вызывает недоверие потенциальных клиентов. Зачем обращаться за услугами, в которых ничего не понятно? Как можно доверять компании, которая засекречивает документы и важную информацию?

Невозможно повысить спрос на страховые услуги, если у населения не будет доверия к отрасли в целом. Нужно повысить её прозрачность, расширить список документов и данных, обязательных к раскрытию. Если информация станет общедоступной, люди поймут, что страховщикам нечего скрывать — ведь это действительно так.

4. Низкие стандарты деятельности

Проблема касается не только страховой отрасли, но и всей сферы услуг в нашей стране. Вспомните, когда последний раз вы с удовольствием общались с менеджером в банке? В интернет-магазине? Наверняка вы скорее вспомните какую-нибудь неприятную историю. Но клиентский сервис — это отдельная беда. Низкие стандарты деятельности приводят к тому, что многие страховые компании не несут ответственности перед клиентами. После того как Центробанк стал регулятором страховой отрасли в 2013 году, ситуация начала улучшаться. За 2015 и 2016 годы с рынка ушло около 150 страховщиков, остались сильнейшие. Главные проблемы тех, у кого отозвали лицензии, — недостаточная финансовая устойчивость. То есть компании изначально понимали, что не смогут покрыть риски, но всё равно продавали полисы клиентам.

Высокие стандарты — вот что нужно рынку. Требования регулятора должны распространяться не только на финансовую стабильность компаний, но и на уровень услуг, размер выплат. Почему после автомобильной аварии одни водители получают круглую сумму, а другие копейки? Порой это зависит исключительно от страховой компании, но так быть не должно.

5. Мошенничество

В 90-е годы, которые не зря называют «лихими», было распространено мошенничество. Эта проблема не обошла стороной и рынок страхования. Девяностые остались позади, а вот мошенничество со страховками, к сожалению, нет. В 2015 и 2016 годах многие компании ушли с рынка, потому что взяли на себя обязательства, которые не могли выполнить. И что делали руководители этих организаций после отзыва лицензий? Открывали новые компании, получали от клиентов деньги за полисы и снова уходили с рынка.

Давайте посмотрим, что происходит в сфере страхования ответственности застройщиков. До 2017 года этот вид страхования был формальным. Компании получали деньги от клиентов, но даже не собирались делать выплаты по рискам. Не более 1% дольщиков обращались за выплатами, потому что иначе они теряли права на квартиру.

Среди страховщиков очень много честных компаний. Жёсткое регулирование рынка и пропаганда нужного имиджа организаций помогут справиться с недоверием и страхом потребителей. У страхового рынка большое будущее. Если постепенно повысить финансовую грамотность населения, показать преимущества страхования и повысить требования к организациям, отрасль будет расти ещё более быстрыми темпами вместе с доверием потребителей.

Записал Дмитрий Морисон

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»